Kerfið er stjórnlaust

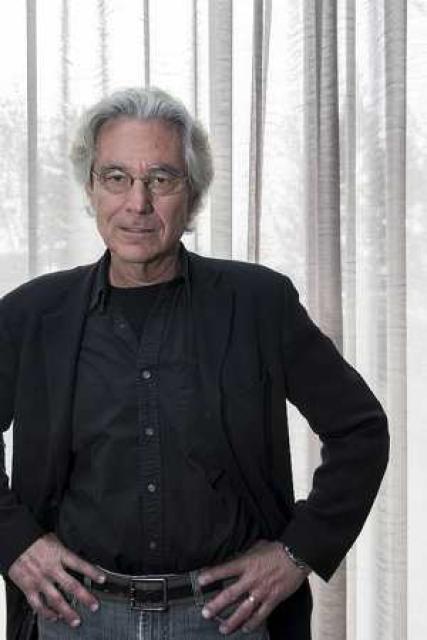

Mark C. Taylor, forseti trúarbragðadeildar Columbia-háskóla í New York, telur að fjármálamarkaðir samtímans séu stjórnlausir og fái ekki staðist. Á málþingi á vegum Stofnunar dr. Sigurbjörns Einarssonar í ráðstefnusal Þjóðminjasafnsins milli 13.30 og 16.00 í dag, fimmtudag, mun hann fjalla um tengsl trúarbragða við fjármálamarkaði samtímans í fyrirlestri undir yfirskriftinni Fjármálamarkaðir: Trúarbrögð nútímans.

„Ég er heimspekingur og greini hluti út frá heimspekinni,“ segir Taylor. Hann lærði evrópska heimspeki og byrjaði á Sören Kierkegaard og lærði meira að segja í tvö ár við Kaupmannahafnarháskóla og er með doktorsgráðu þaðan í heimspeki. „En ég hef einnig skoðað hinar ýmsu hliðar menningar og skrifað um þær og hef áhuga á því hvernig heimspeki og trúarbrögð hafa áhrif oft með ósýnilegum hætti á önnur félagsleg, pólitísk og menningarleg málefni.“

Taylor skrifaði talsvert um póstmódernisma á níunda áratugnum og horfði þá til arkitektúrs, bókmennta og heimspeki. „Ég hef í mörg ár verið sannfærður um að í upphafi áttunda áratugarins hafi ný tegund kapítalisma komið fram,“ segir hann. „Ég hef kallað hana fjármálakapítalisma og taldi að hann væri á ákveðinn hátt skyldur því, sem var að gerast í póstmódernisma í listum, heimspeki og bókmenntum. Árið 1987 markaði þar ákveðin þáttaskil þar sem allt kom heim og saman. Þá varð að við héldum á þeim tíma mikið hrun á hlutabréfamörkuðum, þá mesta hrun frá 1929, og markaðirnir snarféllu á einum degi. Nú gerist slíkt með reglulegu millibili, en þá átti það ekki við.“

Taylor fór að reyna að átta sig á hvað þá var að gerast. „Þetta birtist mér þannig að sú mynd kapítalisma, sem við höfum nú, byrjaði að mótast í lok sjöunda og upphafi áttunda áratugarins. Pólitískar ákvarðanir, tæknilegar breytingar og bylting í hagfræðikenningum bjuggu að baki.“

Hræringar sjöunda og áttunda áratugarins

Hann rifjar upp að á þessum tíma stóð stríðið í Víetnam yfir og Lyndon B. Johnson, þáverandi forseti var að vinna að hugmyndum sínum um félagslegar umbætur, sem gengu undir heitinu „The Great Society“. Þetta tvennt var mjög íþyngjandi fyrir ríkissjóð Bandaríkjanna. Í upphafi áttunda áratugarins kom svo olíubann Opec-ríkjanna, sem hafði mikil áhrif á fjármál heimsins. 1971 yfirgaf Richard Nixon, sem þá var orðinn forseti Bandaríkjanna, gullfótinn. Gullfóturinn hafi verið tekinn upp í breyttri mynd eftir síðari heimsstyrjöld með Bretton Woods-samkomulaginu þar sem dollarinn var tengdur gulli á ákveðnu gengi og allir aðrir gjaldmiðlar tengdir dollaranum.

„Nixon aftengdi dollarann gullinu 1971 og 1973 var gengið látið fljóta,“ segir hann. „Sama ár, 1973, setti Reuters upp fyrsta hnattræna gjaldmiðlaviðskiptakerfið. Á því augnabliki var svo komið að allar forsendur voru til staðar fyrir nýtt afbrigði kapítalisma, fjármálakapítalisma.“

Taylor segir að á sama tíma hafi miklar menningarlegar sviptingar átt sér stað í samfélaginu í kjölfar umrótsins 1968. „Á sjöunda áratugnum kviknaði í Bandaríkjunum guðfræðileg hreyfing sem kallaðist Dauði Guðs. Hún hafði mikil áhrif. Hún snerist ekki um að Guð væri horfinn þótt það væri hluti af myndinni og kallaðist á við heimspeki Nietzsches. Ég held því fram að það að fara af gullfætinum snemma á áttunda áratugnum hafi verið hagfræðilega sambærilegt við hreyfinguna Dauði Guðs.“

Taylor segir að gullfóturinn þýði að verðmæti gjaldmiðils, hvort sem hann er prentaður á pappír eða eitthvað annað, ákvarðist af tengslum hans við eitthvað annað, í þessu tilfelli gull, sem eigi að hafa verðmæti í sjálfu sér, þótt í raun sé það ákveðið af mönnum.

„Ég hugsa þetta út frá inntaki póstmódernisma þar sem eitt merki eða tákn ákvarðast af öðru og vísar ekki til neins annars. Þegar farið er af gullfætinum er skipt úr sambandi með fyrirstöðu í samband með vísun, verðmætið ákvarðast ekki lengur af tengingu við eitthvað annað, hvort sem það er gull eða annað, heldur af sambandinu við aðra gjaldmiðla. Síðan er straumnum hleypt á og kerfið gert rafrænt. Þar með eru forsendur fjármálakapítalisma fyrir hendi.“

Hagfræðibyltingin og arfur Lúthers

Taylor nefnir að á áttunda áratugnum hafi einnig orðið hagfræðibylting með kenningum Miltons Friedmans og markaðsbylting. „Það er guðfræðilegur skyldleiki þar, sem ég rek aftur til Marteins Lúthers og þess sem hann gerir við trúarbrögðin,“ segir hann. „Nútíminn hefst með Lúther. Hann tekur trúarbrögðin, einkavæðir þau, afnemur regluverkið og miðstýringuna sem fylgdi katólsku kirkjunni. Fólk áttar sig ekki á því að Adam Smith var ekki fyrstur til að tala um ósýnilegu höndina, heldur Jón Kalvín. Hjá Kalvín var ósýnilega höndin guðleg forsjá. Í árdaga hagfræðinnar voru Skotar langmest áberandi, Hume og Smith. Skotar eru Kalvínistar. Smith gerði í raun ekki annað en að yfirtaka hugmyndina um guðlega forsjá og yfirfæra hana á forsendur markaðarins, útkoman verður af hinu góða þótt hún geti verið til komin af hinu illa. Hver og einn gætir sinna hagsmuna og það er heildinni til góðs. Þegar síðan kemur að kenningum Miltons Friedmans, sem eru kjarninn í byltingu Reagans og Thatcher, verður markaðurinn alvís, alsjáandi, alvaldur og alltumlykjandi. Nú er þessi sýn orðin viðtekin alls staðar, óumdeild trúarsetning.“

Innreið tölvunnar á hlutabréfamörkuðum á áttunda áratugnum var einnig lykilskref.

„Það varð ekki bylting með tilkomu tölvunnar, heldur þegar þær voru tengdar,“ segir Taylor. „Á undanförnum 20 árum hefur orðið alger breyting þá innviðum heimsins samfara netvæðingunni. Það samskiptanet virkar ekki eins og samskiptanet fortíðarinnar. Þau fylgja eigin rökum. Í upphafi hafði hver sína tölvu eða hvert fyrirtæki sitt tölvukerfi. Þessi kerfi voru síðan opnuð og samtenging jókst og varð hnattræn. Eftir því sem tengslin aukast eykst hverfulleikinn. Við það verður breyting á því hvað ræður fjárfestingum. Þær hætta að snúast um að fjárfesta í ákveðnu fyrirtæki og fara yfir í að stjórna og dreifa áhættu. Til þess að það væri hægt komu fram ýmsar nýjar „afurðir“ sem urðu mögulegar vegna tækninnar. Upprunalega áttu þær að draga úr hverfulleika og sveiflum, en þær urðu til þess að ástandið versnaði. Netbólan á tíunda áratugnum er dæmi um það.“

Búa til fjármálaafurðir sem þeir skilja ekki

Taylor segir að fjármálakapítalismi skeri sig úr með ákveðnum hætti. Hingað til hafi verið um fjórar gerðir kapítalisma að ræða, landbúnaðarkapítalisma, iðnaðarkapítalisma, neytendakapítalisma og nú fjármálakapítalisma. Í þremur fyrstu myndunum hafi peninga verið aflað með því að höndla með vinnu eða hluti. Í hinni nýju mynd sé peninga aflað með því að skiptast á „merkjum“ eða „táknum“ og jafnvel fólkið, sem búi þessar „fjármálaafurðir“ til, skilji þær ekki.

„Þetta er langt ferli, sem ég kalla afefnun eða sýndarvæðingu viðskiptamiðilsins,“ segir hann. „Ég get spurt þig: hvar eru peningarnir þínir, og ég fullyrði að þú getur ekki svarað. Við vitum ekki hvar peningarnir eru vegna þess að það er á vissan hátt búið að gera þá að sýndarfyrirbæri og það er hluti af vandanum.“

Taylor bendir einnig á að eftir síðari heimsstyrjöld hafi sú breyting orðið að farið var að nota viðmið hagvaxtar til að mæla efnahagslegar framfarir.

„Spurningin er hvers vegna þurfa markaðir að stækka, hvers vegna verður að vera vöxtur,“ segir hann. „Ég held að ástæðan fyrir þessu sé tvíþætt. Við höfðum ekki getuna fyrr en þá til að safna allri tölfræðinni til að leggja mat á hagvöxt. Hin ástæðan var kalda stríðið. Kommúnisminn tókst á við kapítalismann og ein leið til að meta hvor stæði sig betur var að mæla hagvöxt. Hann verður því lykilatriði.“

Taylor kveðst aðeins sjá að markaðir geti þanist út á þrjá vegu. „Þeir geta stækkað í rúmi, kaupmaður opnar nýja búð í nýrri borg. Þeir geta stækkað með aukinni fjölbreytni, framleiðslu nýrra vara sem eru ólíkar en þó ekki. Ég hef talað um hugmyndafræði valsins, þar sem grundvallaratriðið er því fleiri kostir því betra. Í meðalstórmarkaði í Bandaríkjunum er boðið upp á 48 þúsund ólíkar vörur. Fatakeðjan Gap í Bandaríkjunum er með herferð þar sem boðið er upp á sömu gallabuxurnar í 25 ólíkum litum. Þannig er markaðurinn stækkaður. Þriðja leiðin er mikilvægust. Það er hraðinn. Hraðinn er aukinn til þess að þenja markaðinn út. Þegar Obama var kosinn forseti var iPhone ekki kominn fram á sjónarsviðið. Nú rekur hver kynslóðin aðra. Þetta er hægt að tengja við módernisma í listum. Módernisminn er hugmyndafræði hins nýja. Hugmyndafræði hins nýja er einmitt það sem þessi tegund kapítalisma þarf á að halda. Áherslan er á nýsköpun. Spurningin er hvort nýi snjallsíminn er svo miklu betri en sá gamli, en það gildir einu, þú verður að eignast hann.“

Taylor nefnir að það fyrsta sem bar fyrir augu hans þegar hann kom inn á hótelið sitt á Íslandi hafi verið kona með poka úr fataverslunarkeðjunni Zöru. „Zara er skynditíska og sambærileg við hin hraðvirku, netvæddu fjármálaviðskipti,“ segir hann. „Árstíðir í tísku komu ekki til sögunnar fyrr en með fjöldamörkuðum. Kerfið virkar ekki ef fólk kaupir aðeins það sem það þarf. Það þarf að skapa löngun þar sem engin er þörfin. Það verður lykilatriði. Til að markaðirnir geti haldið áfram að stækka þarf fólk að taka lán og eyða peningum, sem það á ekki, í hluti, sem það þarf ekki. Í því samhengi er breyting á afstöðunni til skulda á öllum sviðum á sjötta og sjöunda áratugnum lykilbreyta. Foreldrar mínir lifðu á tímum kreppunnar, þeir voru kennarar, áttu ekki mikla peninga, en skulduðu aldrei eyri. Þeir voru mótmælendur í hjarta sínu og skuldir voru synd. Þýska orðið Schuld merkir bæði sök og skuld og það er ekki tilviljun. Nú er fólk ofhlaðið skuldum sem og ríki og fyrirtæki.“

Taylor víkur talinu að fjármálamörkuðum. „Á undanförnum tíu til tuttugu árum hafa fjármálamarkaðir gerbreyst,“ segir hann. „Ýmsar ástæður eru fyrir þessum breytingum. Í fyrsta lagi er þróun háhraðatölvutækni, það er augljóst. Annað atriði, sem tengist því fyrsta, er getan til að safna, vista og greina gríðarlegt magn upplýsinga. Það þriðja er einkvæðing fjármálamarkaða. Áður voru þeir eign félaga á markaði og ekki gróðafyrirtæki. Í fjórða lagi var sú breyting að hætta að skrá hlutabréfaverð í brotum og taka upp tugakerfi. Áður var verðið skráð sem hlutfall af átta og ástæðan var sú að spænskir gullsalar notuðu alla fingur nema þumlana þegar þeir gerðu tilboð. Þegar miðað er við brot af átta er minnsti verðmunur 16,5 sent. Með því að breyta kerfinu gat verðmunur sem forsenda viðskipta farið niður í brotabrot af senti. Í fimmta lagi er þróun viðskipta á grundvelli algrímis. Í sjötta lagi var afnám reglna um upplýsingar. Samkvæmt kenningunni verður verðmunur minni eftir því sem upplýsingagjöfin er betri.“

Maðurinn ekki lengur með á nótunum

Einfaldasta leiðin til að draga úr áhættu í fjárfestingum er að búa til eignasafn. „Eignasafnskenningin er sú að verðmæti hlutabréfa í einstökum fyrirtækjum skipti ekki máli, heldur hvernig þau spili saman,“ segir hann. „Þá kemur að tilgátunni um skilvirka markaði, sem byggir á ákveðinni hugmynd um jafnvægi. Markaðir í samtengdum heimi eru hins vegar ekki jafnvægiskerfi, þeir eru kerfi, sem byggja á jákvæðri endurgjöf. Kenningin er sú að eftir því sem meira jafnræði ríkir í dreifingu upplýsinga þeim mun minni er verðmunurinn. Það eru tvær leiðir til að græða peninga. Það er hægt að hagnast verulega með því að leggja mikið undir á nokkrum stöðum, eða lítið undir á mörgum stöðum. Ef vikmörk verðs eru mikil er nóg að veðja á nokkrum stöðum, en vegna háhraðatenginga og upplýsingaflæðis er verðmunurinn lítill. Því þarf að leggja oftar undir til að vinna eða tapa jafn miklu og þegar munurinn var meiri. Þegar þar við bætist að fjármálamarkaðir hafa verið einkavæddir er niðurstaðan sú að háhraðaviðskipti í miklu magni fá forgang. Þar með höfum við búið til kerfi þar sem maðurinn er ekki lengur með á nótunum.“

Taylor er um þessar mundir að skrifa bók, sem nefnist Hraðatakmarkanir: hvernig við urðum eins og við erum og hvað er hægt að gera í því (Speedlimits: How We Became What We Are and What To Do About It).

Misskipting hraða

„Það er alltaf talað um misskiptingu auðs,“ segir hann. „En hvað með misskiptingu hraða. Vinnuafl og framleiðsluvörur eru metnar með öðrum hætti en „merki“. Læknir getur til dæmis aðeins tekið á móti ákveðnum fjölda sjúklinga á klukkustund. Hann hefur enga möguleika á hröðun. Viðskipti eiga sér hins vegar stað á nanósekúndum. Önnur þróun hefur einnig sitt að segja. Hér áður fyrr tóku fyrirtæki lán með veði í sjálfum sér til uppbyggingar. Á níunda og tíunda áratugnum fór að bera á því að fólk og fyrirtæki fóru að taka lán til að stunda spákaupmennsku á fjármálamörkuðum. Á sama tíma varð breyting á kröfum um veð þannig að ekki þurfti jafn hátt veð til að tryggja sér lán. Fyrsta hrunið var 1998 þegar fyrirtækið Long-Term Capital Management tapaði 4,3 milljörðum dollara á tæpum fjórum mánuðum. Skuldastaðan miðað við eignir var 33 á móti einum. Sum fyrirtækjanna, sem hafa farið á hausinn eftir það, eru jafnvel enn skuldsettari. Þeir eru ekki að leika sér að sínum eigin peningum, heldur taka fé að láni til að fjárfesta. Eðli fjármálamarkaða hefur breyst úr því að útvega fjármagn í að verða spákaupmennskuvélar til að búa til gróða. Fjármálamarkaðirnir leggjast á sveif spákaupmennskuvélanna vegna þess að þeir eru reknir í gróðaskyni og þéna aðeins peninga þegar viðskipti eiga sér stað. Kerfið er allt rekið á grundvelli algrímis þannig að sölumennirnir í vogunarsjóðunum hafa ekki hugmynd um hvað þeir eru að kaupa og selja. Viðskiptin eiga sér stað á grundvelli verðmunar, einu gildir hvort verið sé að selja svínamaga eða korn. Verðbréfasalarnir hefja daginn með autt blað og ljúka deginum með autt blað.“

Sýndarhagkerfið aftengt hinu raunverulega hagkerfi

Taylor segir að hér sé kominn upp sama staða og þegar farið var af gullfætinum og gengi gjaldmiðla var miðað við aðra gjaldmiðla án þess að tengjast neinu, sem hefði innra virði.

„Í fyrradag fór DowJones vísitalan hærra en nokkru sinni fyrr á meðan hagkerfi heimsins eru í molum,“ segir hann. „Sýndarhagkerfið hefur aftengst hinu raunverulega hagkerfi. Fjárfestirinn Warren Buffet fer öðru vísi að. Hann greinir fyrirtæki til að átta sig á raunverulegu verðmæti þess. Á mörkuðunum er allt annað á seyði, allt gerist á ofurhraða og það eru tveir heimar á leið í sitt hvora áttina.“

Taylor segir að þótt Ísland sé lítið land beri ekki að vanmeta áhrif þess. „Ísland hafði mikil áhrif þegar fjármálakreppan skall á,“ segir hann, „hin svokölluðu fiðrildisáhrif. Það hefur einnig áhrif í sambandi við umhverfismálin vegna þess að stöðug útþensla hagkerfisins krefst meiri og meiri orku. Sýndarhagkerfið, sem við bjuggum til, hefur efnislegar forsendur. Það þarfnast í það minnsta rafmagns og verðmætra málma. Það er ekki sýndarhagkerfi að öllu leyti.“

Taylor segir að loftslagsbreytingar eigi sér stað með sama hætti hvað uppbyggingu varðar og bólur á fjármálamörkuðum. Flókin aðlögunarkerfi í vexti eru þess eðlis að þau byggjast á jákvæðri endurgjöf. Þau byggja ekki á jafnvægi. Dæmi af fjármálamörkuðum: Fyrirtækið Long-Term Capital Management árið 1998. Vandinn var sá að þeir höfðu lagt mikið undir vegna þess að hagnaðarvikmörkin voru svo lítil að öðru vísi gátu þeir ekki náð fyrirhugaðri ávöxtun. Skuldsetningin var 33 á móti einum þannig að þeir höfðu mjög lítið handbært fé. Ein ástæðan var óskiljanleg breyting á reglum sem leyfði fjárfestum að nota verðbréf, sem keypti voru á lánum sem tryggingu fyrir lánunum. Þeir leggja mikið undir, fjárfestingin misheppnast og verðmæti veðsins hefur hrapað. Það er gert veðkall. Þeir eiga enga peninga þannig að þeir verða að selja og þeir velja að selja mikið vegna þess að þeir hafa lagt svo mikið undir. Því meira sem þeir selja af bréfunum því meira lækkar verðið og eftir því sem verðið lækkar meira þurfa þeir að selja meira. Þetta kallast jákvæð endurgjöf.“

Lögmál náttúrunnar og fjármálamarkaðanna

Taylor bendir á að sama lögmál eigi við í náttúrunni. „Ég fór að skoða jökla á Íslandi,“ segir hann. „Bráðnun íss virkar með sama hætti. Tökum hafísinn, sem leikur mikilvægt hlutverk í að tempra loftslag jarðarinnar. Hann endurvarpar ljósi upp í himininn. Eftir því sem hafísinn bráðnar hlýnar sjórinn. Eftir því sem sjórinn hlýnar bráðnar hafísinn hraðar. Þetta er ferli sem á ákveðnum stað kemur að vendipunkti þar sem örlítil breyting hefur skelfilegar afleiðingar.“

Taylor segir að á undanförnum áratug hafi átt sér stað þrjú stórslys á Manhattan rúmum áratug, sem öll tengist kapítalisma, árásin á tvíburaturnana, fjármálakreppan og fellibylurinn Sandy.

„Sandy varð til þess að hlutabréfamarkaðarnir lokuðust,“ segir hann. „Til eru vísindamenn sem halda því fram að einn af þáttunum, sem leiddu til eyðileggingarinnar vegna Sandy hafi verið bráðnun hafíssins. Hún hafi leitt til þess að kuldaskil komu í veg fyrir að hlýtt loft kæmist áfram þannig að sjórinn hlýnaði. Hafstraumar hafi áhrif á loftstrauma og hærra hitastig sjávarins undan ströndum New Jersey hafi bætt í óveðrið með þeim afleiðingum að suðurhluti Manhattan lokaðist svo dögum skipti. Peningarnir eru rafrænir, þeir eru ljós. Þegar ljósin slokkna slokknar á peningunum.“

Taylor segir að það sé útilokað að sjá fyrir sér þær upphæðir, sem skipta um hendur í fjármálaviðskiptum, eða gera sér í hugarlund þau auðævi, sem sumir hafi safnað. „Hugurinn nær ekki utan um það,“ segir hann. „En kerfið er ekki sjálfbært. Þegar Sovétríkin féllu sögðu Bandaríkjamenn að heimskapítalismi hefði unnið sigur. Þegar horft er um öxl lítur kalda stríðið út eins og kerfi sem tryggir jafnvægi, þótt það hafi verið ansi ógnvekjandi á sínum tíma. Þegar því lauk þurfti nýtt kerfi. Hjá Bandaríkjamönnum varð öxull hins illa til og róttækir íslamistar. Annað gerðist einnig þótt ekki hafi margir tekið eftir því. Spjótunum, sem beint hafði verið að sovéskum kommúnisma, var nú beint að evrópskum sósíalisma. Því er haldið fram að Obama sé sósíalisti. Hér tekst á tvenns konar gildismat, annars vegar einstaklingshyggja byggð á samkeppni, sem er alls ekki í þágu allra þeirra sem styðja hana, hins vegar Frakkland þar sem er gefið frí í sex vikur og allir eru húðlatir. Eins gott fyrir ykkur að þeir þekkja ekki velferðarkerfið á Norðurlöndum, annars yrðuð þið skotskífan.“

Frítími hættir að vera keppikefli og verður merki um lítilvægi

Taylor segir þetta aðra grundvallarbreytingu, breytt mat á félagslegu gildi frítíma. Hagfræðingurinn John Maynard Keynes hafi í fyrirlestri árið 1928 spáð því að eftir hundrað ár myndu allir aðeins þurfa að vinna 20 tíma á viku. „Einu sinni var frítími mælikvarði á félagslega stöðu,“ segir hann. „Nú er það þannig að ef þú ert ekki tengdur allan sólarhringinn alla daga vikunnar ertu ekki mikilvægur. Sumir vinna því allt, allt of mikið. Aðrir vinna hins vegar allt of lítið. Þeir sem vinna of mikið eru flestir sérfræðingar á uppleið í efri stigum samfélagsins.“

Taylor segir að við höfum komið okkur upp kerfi sem vegna innri þarfar til útþenslu og hröðunar feli í sér innbyggðan galla, sem muni verða því að falli.

„Kerfið er ekki sjálfbært,“ segir hann. „Það er talað um að hraðinn geri fjarlægðir að aukaatriði, einu gildi hvar maður er staddur. Hraðinn er hins vegar orðinn svo mikill að nú skiptir aftur máli hvar maður er. Fyrirtæki í Chicago geta ekki stundað viðskipti á mörkuðum í New York vegna tímans sem það tekur að senda skipanir um að kaupa eða selja milli borganna. 12 ára fyrirtæki var að kaupa verðbréfamarkaðinn í New York þar sem ekki eru lengur „gólf“ þar sem viðskiptin eiga sér stað. Þeir reistu risastórar skemmur fyrir gagnavörslu í New Jersey. Þar við hliðina eru skemmur á stærð við þrjá fótboltavelli þar sem fjármálafyrirtæki geta keypt pláss fyrir netþjónana sína. Þeir standa því eins nálægt netþjónum verðbréfamarkaðarins og unnt er til að draga úr tímanum, sem það tekur að senda merkið á milli. Þetta er spurning um nanósekúndur sem geta skipt sköpum um tap eða gróða upp á tugmilljónir dollara.“

Taylor segir að fólk átti sig almennt á þeim breytingum, sem átt hafi sér stað á mörkuðunum. Allt tal um að auka atvinnu, skapa störf, bæta innviði komi málinu ekki við. „Vandinn liggur í kerfinu,“ segir hann. „Vandinn liggur ekki í einstaklingum, nokkrum stjórnlausum verðbréfasölum, hann er kerfisbundinn og verður ekki leystur með því að finna skemmdu eplin. Fólk áttar sig hins vegar ekki og stjórnmálamennirnir eru úti að aka. Þeir sem skilja kerfið best eru þeir, sem eiga hag í að halda því við. En það er hægt að átta sig ef maður gefur sér tíma og ég held að það sé mikilvægt að gera það vegna þess að kerfið er stjórnlaust.“

Stærri útgerðir skilað góðum rekstri

Stærri útgerðir skilað góðum rekstri

Þúsundir vinnslustarfa í húfi

Þúsundir vinnslustarfa í húfi

Grefur undan stöðugleika og samkeppnishæfni

Grefur undan stöðugleika og samkeppnishæfni

Hildur: „Hér er mikið í húfi“

Hildur: „Hér er mikið í húfi“

„Það er enginn að reyna að koma sér undan því“

„Það er enginn að reyna að koma sér undan því“

Fangelsi smekkfull: 70 í gæsluvarðhaldi

Fangelsi smekkfull: 70 í gæsluvarðhaldi

Gagnrýnir seinagang borgarinnar

Gagnrýnir seinagang borgarinnar